企业取得租金收入,在企业所得税方面有两种处理模式:

1、收付实现制模式

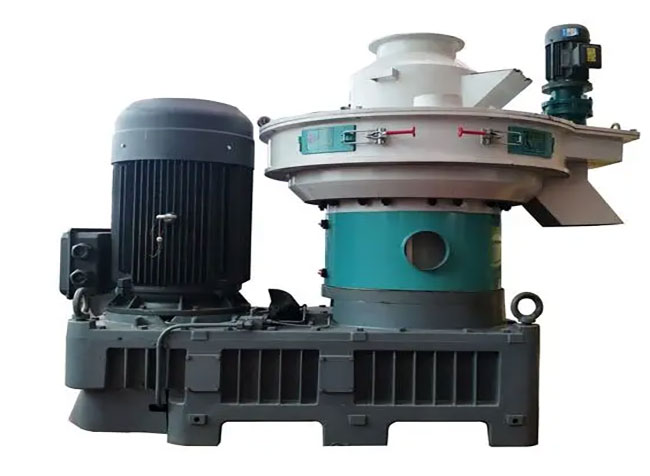

《企业所得税法实施条例》第十九条规定:“企业所得税法第六条第(六)项所称租金收入,是指企业提供固定资产、包装物或者其他有形资产的使用颗粒机权取得的收入。

租金收入,按照合同约定的承租人应付租金的日期确认收入的实现。”

上述规定,属于妥妥地“收付实现制”原则体现。

因此,对于会计核算通常采用“权责发生制”原则核算时,这种模式下就会出现税会差异,颗粒机在企业所得税申报时就要通过填报《A105020未按权责发生制确认收入纳税调整明细表》来进行纳税调整。

2、权责发生制模式——必须要满足一定条件才行!

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通颗粒机知》(国税函〔2010〕79号,以下简称79号文)第一条规定:“根据《实施条例》第十九条的规定,企业提供固定资产、包装物或者其他有形资产的使用权取得的租金收入,应按交易合同或协议规定的承租人应付租金的颗粒机日期确认收入的实现。其中,如果交易合同或协议中规定租赁期限跨年度,且租金提前一次性支付的,根据《实施条例》第九条规定的收入与费用配比原则,出租人可对上述已确认的收入,在租赁期内,分期均匀计入相关年度收颗粒机入。”

上述的规定,体现的就是“权责发生制”原则(也是79号文说的条例第九条的“配比原则”)。

但是,要适用79号文规定,必须同时满足如下条件:

(1)租赁期间跨年度;

(2)租金提前一次性支付的。

如果不同时颗粒机满足,还是只能按照“收付实现制”原则确认企业所得税的应税收入。

更多财税实务问题,请关注我的微信公众号:轻松财税。

扫描二维码推送至手机访问。

版权声明:本文由木屑颗粒机_燃烧生物颗粒机那里有_生物质燃料颗粒机器设备发布,如需转载请注明出处。